2017年,中國家電巨頭美的集團完成了對德國工業機器人“四大家族”之一庫卡(KUKA)的全面收購,耗資約292億元人民幣。收購后庫卡業績承壓,至2022年累計虧損超過8億元人民幣,引發了市場對這筆跨國并購是否是一步“敗筆”的廣泛質疑。要客觀評價這場備受矚目的聯姻,我們需要超越短期財務數據,從戰略布局、行業周期與長期整合等多個維度進行深入剖析。

一、 戰略動因:為何是庫卡?

美的收購庫卡絕非偶然。其核心戰略意圖清晰:

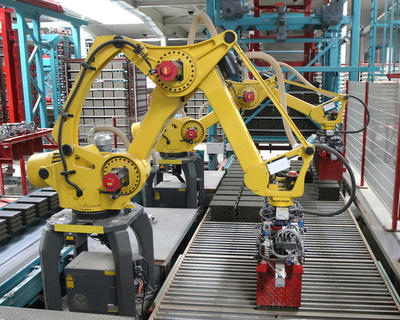

- 進軍高端制造核心: 工業機器人是智能制造和工業4.0的基石。收購庫卡使美的從傳統的家電制造商,一舉切入全球頂尖的工業自動化領域,獲得了核心技術、品牌和市場份額。

- 應對自身轉型需求: 隨著人口紅利消退,美的自身工廠面臨自動化升級的迫切需求。庫卡的技術能直接服務于美的的“燈塔工廠”建設,提升生產效率和柔性制造能力。

- 獲取全球市場與客戶: 庫卡在汽車、電子等高端行業擁有深厚的客戶基礎和全球銷售服務網絡,為美的打開了廣闊的B2B市場大門,是全球化布局的關鍵一環。

從戰略上看,這筆收購是美的尋求產業升級、突破增長天花板的必然選擇,目標直指未來制造業的制高點。

二、 虧損背后:多重因素疊加

收購后的虧損,是內外部復雜因素共同作用的結果:

- 行業周期性下行: 庫卡的核心市場——汽車行業,在收購后幾年面臨轉型陣痛與需求波動,特別是全球新冠疫情嚴重沖擊了汽車產業鏈,導致機器人訂單下滑。

- 整合成本與協同滯后: 跨國并購后的文化融合、管理協同、技術對接需要時間且耗費巨大。初期保持庫卡獨立運營雖穩定了團隊,但也可能延緩了深度整合與成本優化進程。

- 研發投入居高不下: 為保持技術領先,庫卡持續進行高額研發投入,短期內侵蝕了利潤。

- 地緣政治與運營挑戰: 中資背景在歐美市場有時面臨額外的審查與信任壁壘,可能影響部分訂單。歐洲高昂的運營成本也是壓力來源。

因此,虧損是轉型期陣痛、外部環境沖擊與整合階段成本的集中體現,不能簡單歸咎于收購決策本身。

三、 價值重估:遠非“敗筆”可定論

評判這場收購,不能僅看短期賬面盈虧,更應關注其帶來的長期戰略價值:

- 技術護城河已然筑起: 美的獲得了全球頂尖的機器人本體制造、核心算法和系統集成技術,這是用金錢難以衡量且需要長時間積累的無形資產。

- 內部賦能效果顯著: 庫卡技術已深度融入美的全球多個智能制造基地,大幅提升了生產自動化與數字化水平,降本增效成果逐步顯現。

- 業務協同開始發力: 美的與庫卡共同開拓中國本土一般工業(如電子、物流、醫療)市場成效顯著,推出了更貼合本土需求的產品與解決方案,中國市場已成為庫卡增長的重要引擎。

- 未來增長潛力巨大: 隨著全球制造業復蘇、新能源汽車爆發式增長以及一般工業自動化需求提升,工業機器人行業長期向好。完成深度整合后的“美的庫卡”,有望更好地抓住這一輪機遇。

結論

將美的收購庫卡定義為“敗筆”為時尚早,且失之片面。這是一筆典型的戰略驅動型收購,其價值衡量標準應超越短期財務損益表。當前面臨的虧損,是穿越產業周期、實現深度整合所必須支付的“學費”和經歷的陣痛。真正的考驗在于,美的能否在未來幾年內,成功將庫卡的技術優勢、品牌底蘊與自身的制造規模、市場渠道和效率管理能力深度融合,催生出強大的協同效應,從而在全球智能制造賽道上占據有利位置。從“財務投資”到“戰略融合”的蛻變若能完成,這筆交易將成為中國制造業全球化與產業升級歷程中的一個重要里程碑。因此,與其糾結于當下的虧損數字,不如持續觀察其戰略整合的深度與未來市場的開拓廣度。